Si vous partez à la retraite ou souhaitez simplement arrêter définitivement votre activité libérale, vous allez effectuer une cessation d’activité au plan juridique.

Celle-ci a plusieurs conséquences : vous serez radié auprès des différents organismes auxquels vous appartenez en tant que professionnel libéral (URSSAF, CPAM pour les professionnels de santé, Impôts, association de gestion agréée…). Vous serez ensuite redevable de toutes les impositions professionnelles dues jusqu’à la date de cessation.

Qu’est-ce qu’une cessation d’entreprise ?

Dans l’hypothèse d’un arrêt définitif de l’activité libérale (suivi ou non de la cession de la clientèle à un successeur), la qualification de cessation d’activité ne pose pas de difficultés.

Exemple : Départ à la retraite du professionnel, décès, arrêt de l’activité pour exercer une activité salariée, industrielle, commerciale ou agricole, radiation d’un Ordre, apport de l’activité individuelle à une société.

En revanche, ne constitue pas une cessation d’activité :

- une interruption temporaire d’activité (pour maladie ou absence du professionnel) ;

- la cession d’un cabinet secondaire ;

- une cession partielle de clientèle ;

- la mise en location gérance de la clientèle.

Déclarez votre cessation d’activité

Si vous êtes bien dans le cas d’une cessation, voici les formalités que vous devrez effectuer.

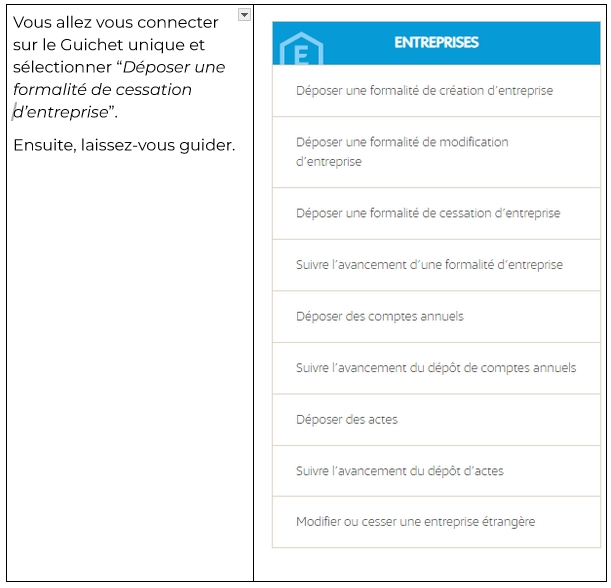

Auprès du Guichet unique

Depuis le 1er janvier 2023, les travailleurs indépendants et les sociétés doivent réaliser toutes leurs démarches de création, modification ou cessation d’entreprise sur le Guichet unique de l’INPI : formalites.entreprises.gouv.fr.

À compter de l’arrêt de votre activité libérale, vous avez 30 jours pour faire cette démarche.

Vous pourrez suivre l’avancement de votre formalité depuis votre tableau de bord sur le site.

L’INPI se chargera d’avertir tous les organismes partenaires de votre cessation d’activité (DGFIP, URSSAF, INSEE, …).

Auprès de votre Ordre

Si vous exercez une profession réglementée (avocat, médecin, expert-comptable…), vous devez avertir votre Ordre avant la cessation de votre activité. Vous préciserez si votre cabinet est repris par un confrère.

Auprès de la Caisse primaire d’assurance maladie (CPAM)

Les médecins et les auxiliaires médicaux (masseurs-kinésithérapeutes, sages-femmes, infirmiers…) doivent avertir la CPAM au moins 90 jours avant la date de cessation d’activité.

Auprès de votre ARAPL

Vous penserez à avertir votre ARAPL afin d’être retiré de la liste des adhérents.

Vous pourrez également solliciter des conseils pour bien gérer votre cessation d’activité.

Quelles sont ensuite vos obligations ?

Régularisation de vos cotisations sociales

Le Guichet unique informe l’URSSAF de votre cessation d’activité.

L’URSSAF vous envoie ensuite une notification de radiation et un formulaire de déclaration de revenus à compléter et renvoyer depuis la messagerie de votre espace en ligne urssaf.fr.

Vous avez ensuite 90 jours pour déclarer vos revenus professionnels définitifs. Cette déclaration est indispensable à la régularisation de votre compte (y compris en cas de départ à la retraite).

Une fois la régularisation de votre compte effectuée :

- si celui-ci est créditeur, vous êtes remboursé de l’excédent ;

- si celui-ci est débiteur, vous réglez le complément.

Déclaration fiscale de revenus professionnels

Dans les 60 jours qui suivent la date de cessation (ou les 6 mois du décès), une déclaration 2035 doit être déposée si vous êtes au régime réel.

La cessation d’activité ou le décès du professionnel entraîne :

- l’imposition immédiate à l’impôt sur le revenu des bénéfices non encore taxés à la date de cessation ou du décès ;

- la liquidation du patrimoine professionnel entraînant la constatation de plus-values professionnelles.

La déclaration 2035 reprend les éléments suivants réalisés du 1er janvier jusqu’à la date de cessation ou de décès :

- les recettes encaissées et les dépenses payées ;

- les créances acquises non encore recouvrées et les dépenses engagées non encore acquittées jusqu’à cette date ;

- les plus-values et moins-values professionnelles réalisées à l’occasion de la cessation (ou du décès) ;

- les plus-values bénéficiant d’un sursis d’imposition ou d’un étalement (qui deviennent immédiatement imposables du fait de la cessation).

Remarque : N’hésitez pas à prendre contact avec votre ARAPL pour établir votre déclaration.

Attention : Pour les auto-entrepreneurs, une déclaration de recettes doit être déposée :

- dans le mois qui suit le mois ou le trimestre de cessation en cas d’option pour le prélèvement libératoire de l’impôt sur le revenu ;

- à défaut d’option, dans les 45 jours qui suivent la date de cessation (déclaration n° 2042-C PRO sur laquelle vous inscrivez le chiffre d’affaires réalisé du 1er janvier jusqu’à la date de cessation).

Précision concernant les immobilisations

La cessation d’activité (ou le décès du professionnel) oblige à sortir toutes les immobilisations du registre des immobilisations ce qui entraîne la constatation des plus-values ou de moins-values professionnelles.

Elles sont égales à la différence entre :

- la valeur de cession de chaque immobilisation :

- prix de cession en cas de cession isolée du matériel et du mobilier par exemple ;

- valeur vénale en cas d’intégration de l’immobilisation au patrimoine privé du professionnel libéral ;

- et la valeur nette comptable de l’immobilisation (prix de revient – amortissements pratiqués)

Important : Pour atténuer les conséquences de la cessation d’activité, des régimes d’exonération totale ou partielle sont prévus :

- exonération des plus-values des petites entreprises (CGI, art. 151 septies),

- exonération des plus-values de transmission complète d’activité (CGI, art. 238 quindecies),

- exonération des plus-values de cession avec départ en retraite (CGI, art. 151 septies A),

- exonération partielle de la plus-value à long terme sur immeubles (CGI, art. 151 septies B),

- exonération de la plus-value sur l’indemnité compensatrice des agents généraux d’assurances (CGI, art. 151 septies A, V).

Déclaration de TVA

Si vous êtes redevable de la TVA, une déclaration de TVA devra être transmise :

- sous 30 jours pour les professionnels relevant du régime d’imposition au réel normal (déclaration CA3) ;

- sous 60 jours pour les professionnels relevant d’un régime d’imposition réel simplifié (déclaration CA12).

Déclaration de taxe sur les salaires

Si vous êtes assujetti à la taxe sur les salaires en tant qu’employeur, vous devrez déposer, dans les 60 jours de la cessation d’activité (et au plus tard le 15 janvier de l’année suivante), la déclaration annuelle de liquidation et de régularisation de la taxe sur les salaires.

En cas de décès, cette déclaration doit être effectuée dans les 6 mois du décès et au plus tard le 15 janvier de l’année suivante.

Conséquences en matière d’impôts locaux

En matière de cotisation foncière des entreprises

La date de cessation d’activité détermine les modalités d’imposition à la CFE :

- si l’activité est cessée au 31 décembre, la totalité de la cotisation annuelle doit être réglée ;

- si la cessation intervient en cours d’année, il est possible de demander au service des impôts des entreprises une réduction de la CFE au prorata du temps d’activité.

En matière de cotisation sur la valeur ajoutée des entreprises (CVAE)

Si vous êtes soumis à la CVAE, vous devrez déposer dans les 60 jours suivant la date de cessation :

- une déclaration de la valeur ajoutée et des effectifs salariés (n° 1330-CVAE-SD)

- et une déclaration de liquidation et de régularisation (n° 1329-DEF).

Le conseil ARAPL

La cessation de votre activité libérale est une étape importante soumise à un formalisme et des délais particuliers. Nous vous conseillons de contacter votre ARAPL pour prendre les bonnes décisions.

Si vous recherchez un repreneur, sachez qu’il existe plusieurs outils à votre disposition, notamment :

La Chambre de commerce et d’industrie a une ressource documentaire dédiée à la cession d’entreprise (https://www.cci.fr/ressources/ceder-votre-entreprise).

La BPI anime une bourse nationale qui regroupe des annonces émanant de différents sites (dont ceux des CCI).