La campagne d’impôt sur le revenu a été lancée le 13 avril 2023, le jour de l’ouverture par la DGFiP du service de déclaration en ligne sur le site www.impots.gouv.fr

Le report des revenus, des réductions et crédits d’impôt professionnels s’effectue comme les années précédentes sur l’imprimé n° 2042 C PRO.

Selon la nature des revenus perçus, les professionnels libéraux pourront être conduits à souscrire trois déclarations au titre de leur revenu global : n° 2042, n° 2042 C et n° 2042 C PRO.

La date limite de dépôt de la déclaration papier est fixée au lundi 22 mai 2023 à 23h59, le cachet de la Poste faisant foi. Les contribuables qui souscrivent leur déclaration en ligne doivent déclarer leurs revenus au plus tard à une date s’échelonnant du jeudi 25 mai au jeudi 8 juin à 23h59, en fonction du département de résidence.

Principales nouveautés de ce millésime

➣ Les veufs et veuves de plus de 74 ans dont le conjoint était titulaire de la carte du combattant au moment de son décès bénéficient également de la majoration d’une demi-part, quel que soit l’âge auquel le conjoint est décédé. (LF 2023, art. 8 ; CGI art. 195).

➣ Les contribuables qui utilisent le crédit d’impôt pour l’emploi d’un salarié à domicile, d’une association agréée ou à un organisme habilité ou conventionné doivent préciser dans leur déclaration de revenus la nature des services au titre desquels ces dépenses ont été engagées (LF 2023, art. 18 ; CGI art. 199 sexdecies).

➣ Le plafond du crédit d’impôt pour frais de garde des enfants de moins de 6 ans est revalorisé de 2.300 € à 3.500 € par enfant (LF 2023 art. 20 ; CGI art. 200 quater B).

➣ Le montant du crédit d’impôt en faveur de la formation des dirigeants de micro-entreprises (entreprises de moins de dix salariés et dont le chiffre d’affaires ou le total du bilan est inférieur à 2 M€) est doublé pour les heures de formation effectuées entre le 1er janvier et le 31 décembre 2022 (LF 2022, art.19 ; CGI art. 244 quater M).

Ce dispositif a par ailleurs été prorogé jusqu’au 31 décembre 2024 (LF 2023 art. 46 ; CGI art. 244 quater M, IV)

➣ Le crédit d’impôt pour premier abonnement à la presse est accordé sous conditions de ressources à compter du 13 juin 2022 et il a pris fin au 31 décembre 2022 (LF 2022, art. 78 ; LF 2023, art. 21 ; CGI art. 200 sexdecies).

➣ Le périmètre de la réduction d’impôt au taux de 66% des dons à des organismes d’intérêt général est étendu aux dons versés aux syndicats mixtes de gestion forestière et groupements syndicaux forestiers et destinés à l’entretien, la restauration ou l’acquisition de domaines forestiers bénéficiant de certificats pour leur gestion durable (LF 2023, art. 11 ; CGI art. 200).

➣ L’avis d’impôt sur le revenu mentionne le taux moyen d’imposition du foyer fiscal ainsi que le taux marginal d’imposition (2e LFR 2022 art. 13 ; CGI art. 170).

RÈGLES GÉNÉRALES DE DÉCLARATION

N°1 - Déclaration à souscrire

Tous les titulaires de revenus non commerciaux doivent souscrire auprès du Service des impôts des particuliers (SIP) de leur domicile une déclaration n° 2042 et une déclaration complémentaire n° 2042 C PRO et y reporter le montant de leur résultat non commercial.

La déclaration complémentaire n° 2042 C PRO regroupe les rubriques de déclaration des revenus, plus-values, réductions et crédits d’impôt ayant un caractère professionnel.

Certains professionnels peuvent cependant être conduits à souscrire non seulement une déclaration complémentaire n° 2042 C PRO mais aussi une déclaration complémentaire n° 2042 C.

Ils peuvent également être conduits à souscrire :

- la déclaration n° 2042-RICI, pour déclarer certains crédits ou réductions d’impôt ;

- les déclarations annexes ou spéciales à certaines catégories de revenus (telles que la déclaration n° 2044 relative aux revenus fonciers) ou la déclaration n° 2042-IFI relative à l’impôt sur la fortune immobilière.

Important :

Les professionnels dont la résidence principale est équipée d’un accès à internet doivent en principe souscrire obligatoirement leur déclaration en ligne sur le site www.impots.gouv.fr (CGI, art. 1649 quater B quinquies).

Toutefois, les personnes qui estiment ne pas être en mesure d’établir leur déclaration par internet peuvent souscrire une déclaration papier (cette précision figure expressément sur la première page de la notice n° 2041 NK).

N°2 - Particularités pour certaines professions

Les agents généraux d’assurances qui optent pour l’imposition de leurs commissions dans la catégorie des traitements et salaires, doivent déclarer leurs revenus sur la déclaration n° 2042 dans le délai indiqué ci-dessus et n’ont pas de déclaration n° 2035 à produire, sauf en cas de réalisation de plus-values ou moins-values professionnelles (la déclaration pouvant être remplacée par une note détaillée jointe à l’état détaillé des recettes) ou en cas de perception d’autres revenus non commerciaux accessoires.

Il en va de même pour les écrivains et compositeurs qui relèvent de plein droit du régime spécial d’imposition dans la catégorie des traitements et salaires.

Les auteurs d’œuvres de l’esprit dont les revenus sont intégralement déclarés par des tiers, à l’exception de leurs ayants droit, relèvent de plein droit du régime spécial d’imposition dans la catégorie des traitements et salaires.

Ces professionnels peuvent cependant opter pour leur imposition dans la catégorie des BNC.

N°3 - Déclaration « papier »

Les professionnels qui ont souscrit une déclaration papier en 2022 ou en 2021 recevront une déclaration papier entre le 6 et le 25 avril 2023.

Ceux ayant déclaré leurs revenus en ligne en 2022 et en 2021 (soit deux années de suite) ne recevront plus de déclaration papier. Ils recevront un courriel les informant de l’ouverture du service.

Certains revenus (traitements et salaires, pensions, revenus de capitaux mobiliers) sont pré-imprimés sur les déclarations. Les professionnels doivent veiller à ce que le montant pré-imprimé corresponde aux revenus qu’ils doivent déclarer et procéder le cas échéant aux rectifications manuscrites nécessaires.

Important :

Dans le cadre de la relation de confiance entre l’Administration fiscale et ses usagers, l’obligation de joindre les pièces justificatives aux déclarations souscrites sous forme papier a été supprimée.

Les contribuables n’ont plus à justifier, dès le dépôt de la déclaration, certaines informations déclarées, comme les dépenses pouvant ouvrir droit à déduction, réduction ou crédit d’impôt.

Ces pièces justificatives doivent bien entendu être conservées par les professionnels pour être transmises à l’Administration à sa demande. On rappelle que les professionnels peuvent également recourir aux services d’un expert-comptable, d’un avocat ou d’un notaire pour assurer la conservation et la transmission à l’Administration de ces pièces justificatives dans le cadre du dispositif « Tiers de confiance » (CGI, art. 170 ter ; BOI-DJC-TDC, 4 déc. 2017).

N°4 - Déclaration en ligne

Les déclarations n° 2042, n° 2042 C PRO et n° 2042 C doivent en principe être souscrites en ligne sur le site internet de la DGFiP (www.impots.gouv.fr). Dans ce cas, des délais différents s’appliquent aux professionnels pour déclarer leurs revenus (voir le tableau ci-dessous).

La déclaration en ligne est pré-remplie des principaux revenus : salaires, pensions et retraites, allocations chômage, indemnités journalières de maladie, revenus de capitaux mobiliers dont les montants ont été transmis à l’Administration fiscale par les employeurs et les organismes sociaux.

Certaines cases des revenus des indépendants (BIC, BNC, BA) devaient être préremplies des données déjà fournies en tant que professionnel dans la déclaration de résultats professionnels.

Le préremplissage concerne la plupart des cases des rubriques BNC « régime réel » de la déclaration 2042 C PRO dont le montant a déjà été déclaré dans sa déclaration de résultats souscrite au préalable ainsi que les versements sur les nouveaux plans d’épargne retraite déjà déduits au niveau professionnel.

Le professionnel doit vérifier les montants affichés et, le cas échéant, les modifier ou les compléter des autres revenus et charges. En cas de modification, le montant correct doit être saisi directement dans la case correspondante.

N°5 - Déclaration automatique

Depuis 2020, la déclaration de revenus est simplifiée grâce à un nouveau dispositif, la déclaration automatique, qui permet aux foyers fiscaux éligibles d’être dispensés du dépôt de leur déclaration d’ensemble des revenus, dès lors que les informations préremplies et connues des services fiscaux sont justes et exhaustives pour le calcul de l’impôt sur le revenu. Le contribuable n’a plus qu’à vérifier sa déclaration.

Précision : En 2023, la déclaration automatique est réservée aux foyers fiscaux contribuables qui remplissent les deux conditions suivantes :

- votre déclaration préremplie comporte l’ensemble de vos revenus et de vos charges ;

- vous n’avez pas déclaré de modification de votre foyer fiscal ou de nouveaux types de revenus en 2022.

Par ailleurs, le dispositif est élargi aux contribuables ayant :

- déclaré une naissance ou une adoption dans leur espace “Particulier” sur le site impot.gouv.fr en 2022 ;

- opté en 2022 pour l’imposition au barème de leurs revenus de capitaux mobiliers.

Certains contribuables ne sont pas concernés par cette déclaration automatique. Il s’agit des cas dans lesquels l’Administration ne dispose pas de la raisonnable assurance d’avoir en sa possession l’ensemble des informations nécessaires à l’établissement de l’impôt sur le revenu. Sont notamment visés les professionnels libéraux (V. CGI, ann. III, art. 46-0).

Si vous êtes éligible à la déclaration automatique, vous en serez informé à partir du 13 avril 2023 en recevant soit un courriel par voie électronique, soit votre nouvelle déclaration de revenus sous un format adapté, accompagnée de documents explicatifs de ce mode de déclaration.

La déclaration automatique des revenus est préremplie des informations connues par l’administration fiscale : situation familiale, revenus (salaires, pensions, revenus de capitaux mobiliers), CSG déductible, prélèvement à la source déjà payé. Le montant de l’impôt sur le revenu calculé sur la base de ces éléments est présenté ainsi que le taux de prélèvement à la source qui en résulte.

Vous devez impérativement vérifier que toutes les informations sont correctes.

Pour cela, rendez-vous sur impots.gouv.fr dans votre espace Particulier > Vérifier les données de ma déclaration, en page d’accueil de votre espace. Si toutes les informations sont correctes et complètes, aucune action n’est nécessaire de la part du contribuable. La déclaration de revenus sera automatiquement validée. En revanche, si certains éléments doivent être complétés ou modifiés (adresse, situation de famille, montant des revenus et charges, réductions/crédits d’impôt, option pour choisir l’imposition au barème des revenus de capitaux mobiliers…), une déclaration doit être déposée selon les modalités habituelles.

N°6 - Délais de déclaration

Le tableau ci-après présente les différents délais de déclaration applicables pour la déclaration des revenus professionnels et la déclaration d’ensemble des revenus.

Déclaration | Déclaration | Dépôt papier | Télétransmission / déclaration sur le site impots.gouv.fr | |

Revenus non commerciaux | Régime déclaratif spécial “micro BNC” | n° 2042 + n° 2042 C (le cas échéant) + n° 2042 C PRO | 22 mai 2023 | 25 mai 2023 (départements 1 à 19) 1er juin 2023 (départements 20 à 54) 8 juin 2023 (départements 55 à 974/976) |

Régime de la déclaration contrôlée | n°2035 et ses annexes | 18 mai 2023 | ||

Déclaration des SCM et autres groupements de moyens | n° 2036 et 2036 bis | 18 mai 2023 | ||

Déclaration d’ensemble des revenus | n° 2042 + n° 2042 C + n° 2042 C PRO, etc | 22 mai 2023 | 25 mai 2023 (départements 1 à 19) 1er juin 2023 (départements 20 à 54) 8 juin 2023 (départements 55 à 974/976) | |

Régime simplifié de TVA | CA12 / CA12E | 3 mai 2023 | ||

Déclaration des commissions, courtages, honoraires | DAS-2-T | 18 mai 2023 | ||

Déclaration de la valeur ajoutée produite par le cabinet | 1330-CVAE | 18 mai 2023 | ||

Remarque : En cas de non-respect des dates limites de dépôt ou de télétransmission des déclarations et de leurs annexes, les professionnels sont soumis à des pénalités se traduisant dans le cas le plus simple (déclaration tardive spontanée) par une majoration de 10 % de l’impôt dû.

REPORTS À EFFECTUER SUR LA DÉCLARATION N°2042 C PRO

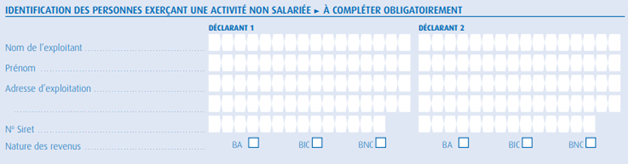

N°7 - Identification des personnes exerçant une activité non salariée (2042 C PRO, p. 1)

Les informations générales (nom, prénom, adresse d’exploita- tion, n° de SIRET) qui figurent en tête de la page 1 de la déclaration complémentaire des revenus n° 2042 C PRO doivent être complétées pour le professionnel et le cas échéant son conjoint (ou l’un des membres de son foyer fiscal) qui exerce une activité libérale.

Les professionnels doivent également cocher la case BNC pour leur activité libérale et le cas échéant les cases BA ou BIC dans le cas où le conjoint (ou l’adhérent lui-même) exerce une activité agricole ou commerciale.

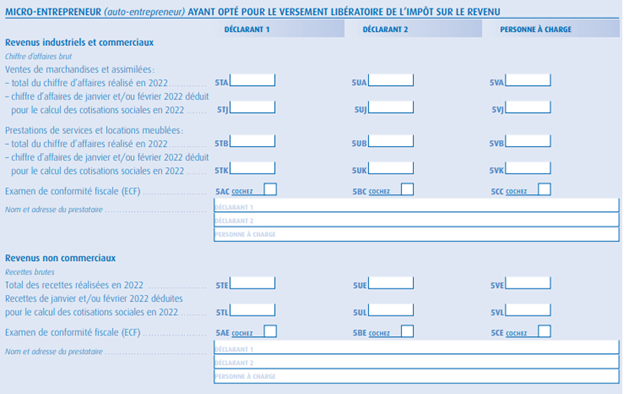

N°8 - Micro-Entrepreneur ayant opté pour le versement libératoire de l’impôt sur le revenu (2042 C PRO, p. 1)

Les professionnels qui relèvent du régime du Micro-entrepreneur doivent reporter le montant de leurs recettes brutes en page 1 de la déclaration n° 2042 C PRO case 5TE.

Les professionnels relevant de ce même régime mais qui n’ont pas opté pour le versement libératoire, doivent déclarer leurs recettes brutes dans le même cadre que les professionnels relevant du régime micro BNC (V. n° 10).

Attention : Les recettes correspondant aux mois de janvier et février 2022 qui n’ont pas été déclarées à l’URSSAF pour le calcul de vos cotisations sociales (“réduction COVID”, pour plus de détails V. www.mesures-covid19.urssaf.fr/autoentrepreneurs) doivent être déclarées en case 5TL.

Nouveau : S’agissant de la possibilité de souscrire à une mission d’examen de conformité fiscale, V. n° 11.

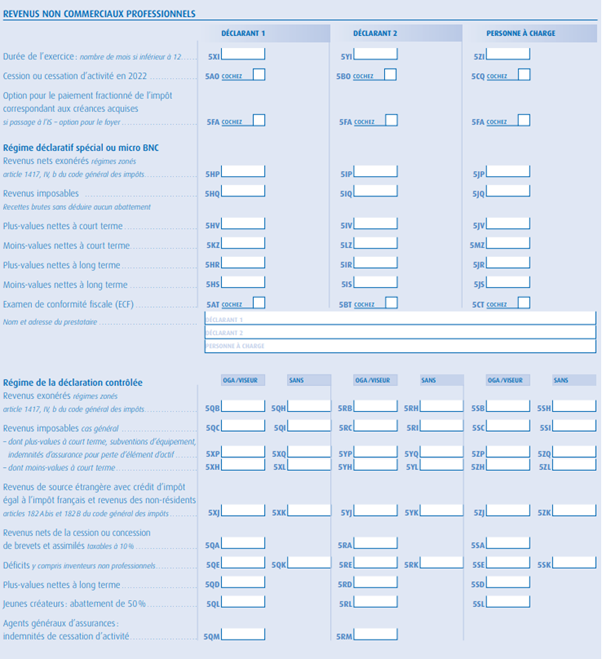

N°9 - Revenus non commerciaux professionnels (2042 C PRO, p. 5)

Les professionnels n’ayant pas exercé leur activité durant 12 mois en 2022 doivent mentionner le nombre de mois d’exercice de leur activité en 2022 case 5XI.

En cas de cessation d’activité en 2022, le professionnel doit cocher la case 5AO.

N°10 - Régime micro BNC

Les professionnels relevant du régime déclaratif spécial (micro BNC) doivent mentionner :

- case 5HP, le montant net des revenus exonérés (après déduction de l’abattement de 34%) ;

- case 5HQ, le montant de leurs recettes brutes après déduction des honoraires rétrocédés (avant déduction de l’abattement de 34% pour frais qui sera calculé automatiquement par l’Administration) ;

- cases 5HV, 5KZ, 5HR et 5HS, le montant net des plus-values ou moins-values nettes à court terme et à long terme.

N°11 - Examen de conformité fiscale

L’examen de conformité fiscale (ECF) permet aux entreprises, quels que soient leur chiffre d’affaires et leur régime d’imposition, de confier à un prestataire un contrôle préventif sous la forme d’un audit sur la conformité aux règles fiscales. Ce prestataire peut être votre association de gestion agréée.

- L'ECF est désormais ouvert aux micro-entrepreneurs. Pour en savoir plus, rapprochez-vous de votre ARAPL.

L’ECF porte sur un exercice fiscal et fait l’objet d’un compte-rendu de mission (CRM) rédigé par le prestataire et transmis par lui à l’administration fiscale au plus tard le 31 octobre de l’année suivante (pour les exercices clôturant en année civile) ou pour les entreprises ne clôturant pas le 31 décembre dans les 6 mois du dépôt de la déclaration de résultat fiscal.

Pour les déclarants relevant du régime des micro-entrepreneurs (ou auto-entrepreneurs) ayant opté pour le versement libératoire de l’impôt sur le revenu, micro BA, micro BIC professionnel et micro BNC professionnel, l’existence d’un ECF est mentionnée par le biais d’une case à cocher sur la 2042 C PRO, complétée par le nom et l’adresse du prestataire ayant effectué l’audit :

- case 5AE pour les micro-entrepreneurs ayant opté pour le versement libératoire de l’impôt sur le revenu ;

- case 5AT pour les professionnels relevant du régime micro BNC ;

En cochant cette case, vous vous engagez à transmettre le CRM dans le délai imparti.

Pour les professionnels relevant du régime de la déclaration contrôlée, l’existence d’un ECF est indiquée sur la déclaration de résultat n°2035.

N°12 - Régime de la déclaration contrôlée

Les professionnels relevant du régime de la déclaration contrôlée, admis à bénéficier de l’attestation ARAPL ou du visa d’un expert-comptable agréé (Viseur) ouvrant droit à la dispense de la majoration forfaitaire du bénéfice de 10%, doivent utiliser la colonne « OGA/VISEUR » et mentionner :

- case 5QB, le montant des revenus exonérés. Il s’agit de la totalité ou de la fraction du bénéfice exonéré et des plus- values nettes à long terme exonérées qui figurent en page 2 de la déclaration n° 2035 « Récapitulation des éléments d’imposition » rubrique 3 « Exonérations et abattements pratiqués » (V. Notice 2023, Spécial 2035, n° 36) ;

Les revenus exonérés qui doivent être mentionnés concernent les exonérations et abattements suivants : entreprises nouvelles, jeunes entreprises innovantes, zones franches urbaines, zones franches DOM, pôles de compétitivité.

On rappelle que certains revenus exonérés doivent donner lieu à la production d’un état de détermination du bénéfice exonéré avec la déclaration n° 2035. - case 5QC, le montant du bénéfice imposable, tel qu’il figure ligne 46 CP de l’annexe n° 2035 B et en page 1 de la déclaration n° 2035 ;

Les professionnels qui se sont attribués une aide financière (CESU) ne peuvent pas déduire son montant sur la déclaration n° 2035. Ce montant, dans la limite de 2 265 €, doit être retranché du bénéfice non commercial avant d’être reporté case 5QC sur la déclaration complémentaire des revenus n° 2042 C PRO (V. notre article sur les CESU). La déduction de l’aide financière ne peut en aucun cas conduire à la constatation d’un déficit ligne 5QE.

Afin que certains éléments du bénéfice ne soient pas pris en compte pour le calcul du taux du prélèvement à la source, les professionnels doivent mentionner :- case 5XP le montant des plus-values à court terme, des subventions d’équipement et des indemnités pour perte d’un élément d’actif ;

- case 5XH le montant des moins-values à court terme.

- case 5XJ, le montant des revenus de source étrangère avec crédit d’impôt égal à l’impôt français et le montant des revenus des non-résidents ;

- case 5QA, le montant des revenus nets de la cession ou de concession de brevets et assimilés taxables à 10 %, tel qu’il figure en page 1 de la déclaration n° 2035 « Récapitulation des éléments d’imposition » rubrique « Résultat net de cession, de concession ou de sous-concession de brevets et actifs incorporels assimilés » (V. Notice 2023, Spécial 2035, n° 9) ;

- case 5QE, le montant du déficit, tel qu’il figure ligne 47 CR de l’annexe n° 2035 B et en page 1 de la déclaration n° 2035 (V. Notice 2023, Spécial 2035, n° 95) ;

Les déficits qui proviennent de l’exercice professionnel d’une activité non commerciale sont imputés, l’année de leur constatation, sur les autres revenus du contribuable. Lorsque le revenu global n’est pas suffisant pour que l’imputation puisse être opérée, l’excédent est reporté successivement sur le revenu global des années suivantes jusqu’à la sixième inclusivement. Ce report de déficit sera à mentionner au cadre 6, page 3 de la déclaration n° 2042 C « Charges et imputations diverses » – « Déficits globaux des années antérieures non encore déduits ».

- case 5QD, le montant des plus-values nettes à long terme taxables au taux de 12,8 % (hors prélèvements sociaux), tel qu’il figure en page 1 de la déclaration n° 2035 « Récapitulation des éléments d’imposition » rubrique 2 « Plus-value » ;

- case 5QL, le montant de l’abattement des jeunes artistes de la création plastique, tel qu’il figure ligne 43 CO, de l’annexe n° 2035 B ;

- case 5QM, les agents généraux d’assurances doivent mentionner le montant de l’indemnité qui bénéficie du régime spécial d’exonération prévu à l’article 151 septies A, V du CGI.

N°13 - Non adhérents d'une AGA

Les professionnels relevant du régime de la déclaration contrôlée, non adhérents d’une association agréée, doivent renseigner les cases mentionnées au n° 12 ci-avant en utilisant la colonne « SANS » c’est-à-dire sans association agréée ou viseur.

Important :

Les médecins conventionnés du secteur I, adhérents d’une association agréée, qui souhaitent bénéficier des abattements conventionnels (3 % et groupe III) doivent reporter le montant de leur résultat dans la colonne « SANS » même lorsqu’ils sont adhérents d’une association agréée. En effet, dès lors qu’ils choisissent la déduction des abattements, ces praticiens ne peuvent pas bénéficier de la dispense de majoration du bénéfice de 10 %.

Les médecins conventionnés du secteur I qui adhèrent pour la première fois à une association agréée peuvent déduire l’abattement de 3 % sur leurs recettes et cumuler cet avantage avec la dispense de majoration de 10 % du bénéfice liée à leur adhésion à l’ARAPL ; dans ce cas, ils doivent compléter la colonne « OGA/VISEUR ».

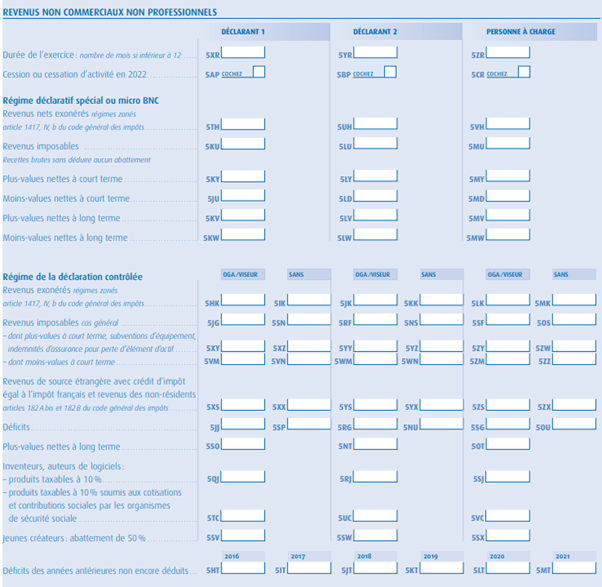

N°14 - Revenus non commerciaux non professionnels (2042 C PRO, p. 5)

Les titulaires de BNC non professionnels ont la faculté d’adhérer à une association agréée. Les revenus non commerciaux non professionnels présentent les mêmes rubriques que les revenus non commerciaux professionnels à l’exception de celles notamment prévues pour les indemnités de cessation d’activité des agents généraux d’assurances.

Les professionnels déjà adhérents d’une association agréée qui exercent parallèlement une activité à titre non professionnel qui n’est pas complémentaire à l’activité exercée à titre professionnel (médecin qui exerce également une activité de sous-location d’immeubles nus par exemple) doivent établir une déclaration n° 2035 distincte pour chacune de ces activités et mentionner :

- au cadre “revenus non commerciaux professionnels”, colonne “OGA/viseur”, le résultat de leur activité exercée à titre professionnel ;

- au cadre ”revenus non commerciaux non professionnels”, colonne “OGA/viseur”, le résultat de leur activité exercée à titre non professionnel, sous réserve d’avoir effectué une adhésion distincte pour cette activité.

N° 15 - Activité libérale complémentaire

Les professionnels déjà adhérents d’une association agréée qui exercent parallèlement une activité à titre non professionnel complémentaire à l’activité exercée à titre professionnel (infirmière et formatrice dans un hôpital par exemple) établissent une seule déclaration n° 2035.

Ces professionnels doivent remplir le cadre “revenus non commerciaux professionnels”, colonne “OGA/viseur”.

N° 16 - Déficits

Les déficits provenant d’une activité non commerciale non professionnelle ne peuvent être imputés ni sur un bénéfice professionnel, ni sur le revenu global. Ils peuvent cependant être imputés sur les bénéfices tirés d’activités semblables réalisés au cours des six années suivantes. Les déficits non encore imputés sont mentionnés dans la rubrique “déficits des années antérieures non encore déduits” du cadre “revenus non commerciaux non professionnels”.

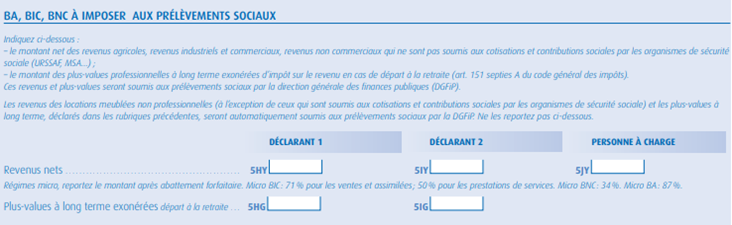

N° 17 - Revenus à imposer aux prélèvements sociaux (2042 C PRO, p.6)

Les professionnels qui ont perçu en 2022 des revenus non soumis aux contributions sociales par les organismes sociaux (revenus provenant d’activités exercées à titre non professionnel) doivent mentionner case 5HY le montant net des revenus perçus c’est-à-dire :

- lorsque le professionnel relève du régime de la déclaration contrôlée : le montant du résultat reporté case 5JG majoré le cas échéant des revenus exonérés mentionnés ligne 5HK ;

- lorsque le professionnel relève du régime déclaratif spécial (micro BNC) : le montant du revenu imposable reporté case 5KU, diminué de l’abattement de 34% et, majoré le cas échéant des revenus exonérés mentionnés ligne 5TH et des plus-values nettes à court terme mentionnées ligne 5KY.

N° 18 - Revenus à imposer aux prélèvements sociaux (2042 C PRO, p.6)

Les professionnels qui ont réalisé en 2022 des plus-values professionnelles à long terme qui bénéficient du régime d’exonération en cas de départ en retraite ou des plus-values afférentes à la perception de l’indemnité de cessation des agents d’assurance (CGI, 151 septies A) doivent les reporter ligne 5HG.

Remarque : Les prélèvements sociaux applicables aux plus-values réalisées en 2022 sont exigibles au taux global de 17,2%.

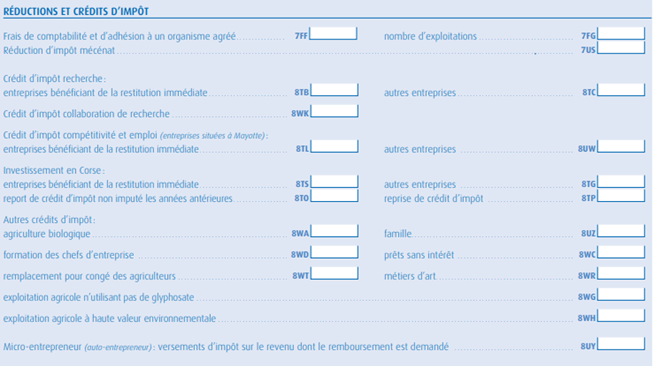

N° 19 - Réductions et crédits d’impôt (2042 C PRO, p. 6)

Les professionnels doivent reporter dans le cadre “Réductions et crédits d’impôt”, page 6 de la déclaration n° 2042 C PRO les sommes versées en 2022 ouvrant droit à certaines réductions d’impôt accordées à titre professionnel.

Les dépenses éligibles à la réduction d’impôt pour frais d’adhésion à l’ARAPL et de tenue de comptabilité doivent être reportées case 7FF uniquement pour les professionnels qui remplissent les conditions pour bénéficier de cet avantage fiscal. Vous devez également indiquer en case 7FG le nombre d’exploitations pour lesquelles vous demandez à bénéficier de cette réduction d’impôt (elle est en effet plafonnée à 915 € par exploitation).

Les dons ouvrant droit à la réduction d’impôt mécénat doivent être reportés case 7US.

Cette réduction d’impôt est égale à 60 % des versements effectués, retenus dans la limite d’un plafond de 5 pour mille des recettes HT des professionnels donateurs, un plafond alternatif a été mis en place. Ce plafond est de 10 000 € en 2022. Il ne s’applique que s’il est plus favorable à la limite de 5 pour mille (il s’agit des professionnels réalisant moins de 2 millions HT de recettes annuelles).

N° 20 - Précisions

Les professionnels qui ont engagé des dépenses éligibles à un crédit d’impôt doivent calculer le montant du crédit et le reporter sur la ligne correspondante du cadre “Réductions et crédits d’impôt” en page 6 de la déclaration n° 2042 C PRO (cases 8TB à 8UY).

Le calcul du crédit d’impôt doit être effectué sur la déclaration spéciale à joindre à la déclaration n°2035. Les professionnels peuvent, s’ils le souhaitent, souscrire un imprimé commun à plusieurs réductions et crédits d’impôt, l’imprimé n° 2069- RCI-SD. La souscription de ce formulaire dispense d’avoir à fournir une déclaration spéciale pour bénéficier :

- (et/ou) du crédit d’impôt formation des dirigeants (2079-FCE- SD) ;

- (et/ou) de la réduction d’impôt mécénat (2069-M-SD) ;

- (et/ou) du crédit d’impôt en faveur des sociétés constituées pour le rachat d’une société par ses salariés.

REPORTS À EFFECTUER SUR LES DÉCLARATIONS N° 2042 ET N° 2042 C

N° 21 - Agents généraux d’assurances

Les agents généraux d’assurances qui ont opté pour l’imposition de leurs commissions dans la catégorie des traitements et salaires doivent reporter à la case 1GG du cadre 1 “ Traitements, salaires”, page 3 de la déclaration n° 2042, le total des commissions diminué des honoraires rétrocédés.

A noter : Une note donnant la ventilation des recettes par compagnie, des honoraires rétrocédés et des plus-values de cession d’éléments d’actif doit être jointe à la déclaration. Cette note doit également mentionner le montant des courtages et autres rémunérations.

Les agents généraux d’assurances implantés en zones franches urbaines, doivent reporter le montant de leurs revenus exonérés ligne 1AQ du cadre 1 “gains de levée d’option, salaires”, page 1 de la déclaration complémentaire n° 2042 C.

Les plus-values doivent également être déclarées en page 5 de la déclaration complémentaire n°2042 C PRO de même que l’indemnité compensatrice qu’ils sont susceptibles d’avoir perçue au titre d’une cessation d’activité.

Les recettes autres que les commissions doivent être mentionnées au cadre “Revenus non commerciaux professionnels” de la déclaration complémentaire n° 2042 C PRO :

- catégorie bénéfices industriels et commerciaux pour les courtages ;

- catégorie bénéfices non commerciaux pour les autres rémunérations accessoires.

N° 22 - Auteurs d’œuvres de l’esprit

Sous certaines conditions, les professionnels concernés n’ont en principe pas de déclaration n° 2035 à souscrire s’ils choisissent d’imposer leurs droits d’auteur dans la catégorie des traitements et salaires. Ils doivent déclarer leurs revenus à la ligne 1GF du cadre 1 “Traitements, salaires”, page 3 de la déclaration n° 2042. Ils peuvent également se placer, sur option expresse, sous le régime des bénéfices non commerciaux.

L’option doit être notifiée au service des impôts dont dépendent les intéressés sous forme de note écrite jointe :

- soit à la déclaration de résultat n° 2035 souscrite au titre des BNC s’agissant des contribuables soumis au régime de la déclaration contrôlée ;

- soit à la déclaration d’ensemble des revenus n° 2042 de l’année au titre de laquelle le contribuable souhaite relever du régime déclaratif spécial s’agissant des contribuables soumis au régime déclaratif spécial.

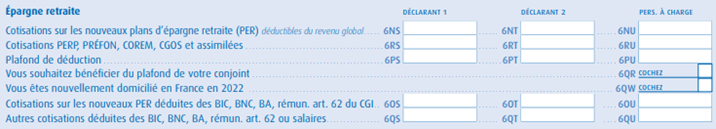

N° 23 - Cotisations sur les nouveaux PER déduites des BNC, BIC et BA (2042, p. 4)

Les professionnels ayant effectué des versements sur les nouveaux plans d’épargne retraite (PER individuel ou Pereco) à compter du 1er octobre 2019 qu’ils ont déduits de leurs bénéfices professionnels (ou de leur rémunération de gérant relevant de l’article 62 du CGI), doivent mentionner le montant des cotisations déduites sur la case 6OS, à l’exception de la fraction correspondant à 15 % de la quote-part de bénéfice imposable comprise entre une fois et huit fois le plafond de la sécurité sociale (V. Notice 2023 spécial 2035, n° 80).